流动性挖矿币价跌了怎么办?流动性挖矿风险对冲方法

说起流动性挖矿,就必须得提及DEFI,这是在前两年币圈最火爆的投资项目,在defi火爆以后,相关产品层出不穷,毕竟目前很多defi项目都开始发售自己的货币,而流动性挖矿便是货币发放的方式。但毕竟币圈时长上就没有一个绝对安全的东西,那么流动性挖矿币价跌了怎么办?如果遇到流动性挖矿币价格下跌,最重要的就是做好充分的研究和风险管理,确保您的决策基于理性分析,下面小编为大家详细说一下。

流动性挖矿币价跌了怎么办?

遇到流动性挖矿币价跌了,可能需要采取一些措施来管理您的投资和最小化损失。以下是一些建议:

1、多样化投资

不要把所有鸡蛋放在一个篮子里。如果您在流动性挖矿中投资了某种代币,也考虑投资其他加密货币或资产,以分散风险。

2、定期监控市场

持续监控代币的价格和市场趋势。使用市场分析工具来了解代币价格的走势和可能的风险。

3、设定止损订单

考虑在流动性挖矿时设置止损订单。这将帮助您限制潜在的亏损,如果代币价格下跌到某个水平,订单将自动触发并卖出您的代币。

4、评估流动性挖矿项目

了解您参与的流动性挖矿项目的基本面和背后的技术。确保项目有清晰的用例和价值主张,而不仅仅是炒作。

5、研究流动性提供奖励

确保了解您参与的流动性池的奖励机制,包括挖矿代币和手续费奖励。有时代币价格下跌,但仍可以通过奖励来弥补损失。

6、重新平衡流动性

如果代币价格下跌,您的流动性池可能会失衡,使您在某一方向上的代币比例过高。您可以重新平衡您的流动性,以减小风险。

7、谨慎撤资

如果代币价格大幅下跌,考虑是否需要撤回您的投资。这取决于您的投资目标和风险承受能力。撤资时要注意支付的交易费用。

8、了解风险

流动性挖矿属于高风险的投资,价格波动大。在参与之前,确保充分了解潜在风险,并只使用您愿意承受的风险资金。

流动性挖矿风险对冲

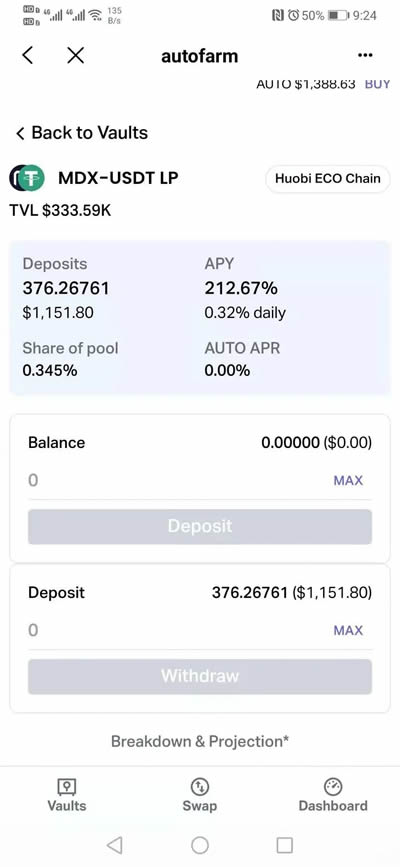

流动性挖矿收益超高,但终归和币价正相关,如何来对冲风险呢?可以反向开空,以MDX为例,正向挖MDX-USDT的同时可以反向做空MDX,这样万一MDX暴跌,也能基本保持风险中性,即使MDX暴涨,虽然会导致收益变低,我们也能吃到无风险200%的收益率,个人觉的这个收益率已经够了,毕竟投资最重要的是避免风险。

此时会有个问题,mdx的借贷和收益有时候是差不多的,比如你借出mdx年化是200%,mdx-usd挖矿也差不多是200%,即使有些平台标的是400%,那也是在复利情况下,因此收益可能只有另一半资金,而同时又存在无常损失,导致收益并没有想象中那么高。

单币挖矿

单币挖矿无法避免单币暴跌的风险,而且如果要反向做空来保持alpha中性的话,必将拿出1/2的资金来做空,会导致收益率减半。而lp挖矿由于是双币策略,有3份资金的话,前2份组合成lp来挖矿,还有1份做空即可,因此做空的资金是1/3, 收益率还能保持有2/3.

质押挖矿

做空会导致收益率减1/3,而且会爆仓。那么可以采取质押的方法,用质押的钱来挖矿,按照一般的质押比例usdt的质押率为80%,而质押后能取出的空气币为85%,所以总质押率80%*85%=70%,因此100块钱能质押出70块钱的空气币,这样资金总使用量为 170/200= 85%, 因此收益率为原收益率的85%,大大提高了收益率。

风险是空气币暴涨导致的清算风险,假设空气币涨了100%,面临爆仓风险,而假设空气币涨了140%,就要被直接清算了。因此如果遇到极端行情,会直接爆仓,不过反正资金池也涨了那么多,可以。

这里举个例子,用240块钱来挖矿,其中MDX-USDT对,其中MDX 2 块钱。

1 质押140块钱,质押出100块钱的MDX,即50个MDX,和100个usdt组合成lp进行挖矿

2 假设mdx跌到1块钱,那么mdx=sqrt(100*50/1) = 70,usdt=sqrt(100*50*1)=70, 你现在lp还剩140, 但你只需还掉50个MDX,即还50块钱就能拿慧140块钱,140-50+140= 230. 其中相对原始的240亏损的10块钱为无常损失。

当然这是抵押usdt借出空气币,由于usdt是稳价币(1usdt=1usd),与空气币毫无关联性,因此当空气币暴涨时会导致爆仓。那么也可以抵押相关性强的币种,比如btc,大饼与空气币相关性比较强,因此不妨用大饼来抵押,来进一步避免爆仓风险。

无常损失

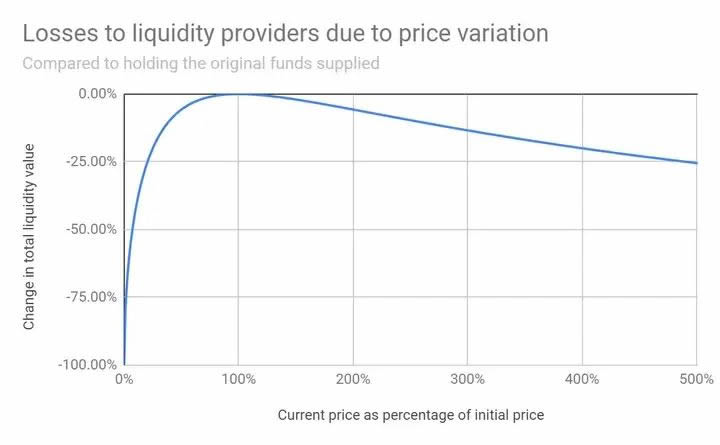

另一个风险是无常损失风险(无常损失请参考: https://pintail.medium.com/uniswap-a-good-deal-for-liquidity-providers-104c0b6816f2)

按照其计算公式: divergence_loss = 2 * sqrt(price_ratio) / (1+price_ratio) - 1

a 1.25x price change results in a 0.6% loss relative to HODL

a 1.50x price change results in a 2.0% loss relative to HODL

a 1.75x price change results in a 3.8% loss relative to HODL

a 2x price change results in a 5.7% loss relative to HODL

a 3x price change results in a 13.4% loss relative to HODL

a 4x price change results in a 20.0% loss relative to HODL

a 5x price change results in a 25.5% loss relative to HODL

5倍的价格变化会导致相对持币的25%损失,但是空气币都涨5倍了,你还管它25%的损失?反之,如果币价跌了,你也不会等它跌5倍把,无常损失与流动性挖矿超高的APR比起来可以忽略不计。

空气币暴跌风险

不要选空气币,市面上99%的币都是没有价值的,尽量选平台币挖矿,最近发生的4belt闪电贷攻击,导致基本归0。因此尽量不要做空气币,只做相对比较稳定的平台币比如bnb,busd,hoo等。可以到非小号上查出排名靠前的defi 的币

dapp平台风险

有些野鸡dapp挖了半天啥都挖不出来, 因为根本没交易量,其收益率是假的。因此需要选排名靠前的平台

智能合约风险

比如网络拥堵导致的 makedao的黑色星期四 BitKan- Bitcoin Exchange | Trade BTC, ETH, USDT | BitKan等,由于智能合约本身设计所导致的风险,暂时不在考虑范围。

什么是流动性挖矿?

流动性挖矿是一种通过所持数字货币产生奖励的方法。简而言之,这意味着锁定加密货币并获得奖励。从某种意义而言,流动性挖矿可以与权益质押相提并论。但是,流动性挖矿的后台非常复杂。在许多情况下,它与称为流动性供应商(LP)的用户搭配工作,这些用户负责将资金注入流动性资金池。

流动性资金池属于一种容纳资金的智能合约。流动性供应商(LP)会向资金池注入流动性,并获得奖励作为回报。这种奖励可能来自基础DeFi平台产生的费用或其他来源。

流动性挖矿通常使用以太坊中的ERC-20代币完成,奖励通常也以某种ERC-20代币的形式发放。然而,未来情况可能会发生变化。为什么这么说呢?因为目前此类活动大多发生在以太坊生态系统中。

以上全部内容就是对流动性挖矿币价跌了怎么办这一问题的解答。DeFi的性质决定了许多协议是由预算有限的小型团队构建和开发的,流动性挖矿并不像看起来那样容易,需要谨慎和经验,特别是在处理价格下跌等不利市场情况时。总的来说,不管是否选择流动性挖矿,毕竟任何投资都是伴随一定风险的,大家在入场前一定要做好全面的了解,如果对自己的交易策略并没有充分了解,就很可能会造成亏损。